新型コロナウィルス対策特集 その2-2.資金繰り対策 全体像

開業支援・集客強化・生産性向上など、ホテル・旅館の経営でお悩みの方は是非コンサルティングメニューページを是非ご覧ください。

無料相談も実施しております。

みなさん、こんにちは。

今回のコラムでは、前回に引き続き、新型コロナウイルス対策 特集の2として

「今すぐできる資金繰り」の第二弾についてお伝えできればと思います。

今回は三つの類型化の残りの2つ

【現金を積むのではなく保つ】

【過剰な借り入れ、借り方の注意】

の2つをご説明します。

■対策その2.現金を積むのではなく保つ

宿泊業は、安定的に現預金を蓄積することが難しい業態です。。理由は、「季節によって入込者数が大変動すること」、

「毎年の設備投資に多額の資金投入が必要となること」です。宿泊施設の場合、月商の1~2カ月分以上の現預金を確保している企業はまれです。

現預金を蓄積することが難しいなか、取り組むべき対策は「ニューマネーを確保すること」よりも、まず「今ある現金を保つこと」ことです。現金を保つ方法は、

「顧客流入経路の見直し」

「キャッシュコンバージョンサイクルの調整」

です。こちらも一つずつ説明しましょう。

方法1.顧客流入経路の見直し

宿泊業は、当然広告宣伝を行うことで宿泊客を獲得しますが、近年そのコストはOTAの手数料の増加に伴い上昇傾向にあります。まずは、

宿泊業では人件費に次いで高くなりやすい支払手数料を見直し、現金を保つ施策につなげましょう。下記の表をご覧ください。

(船井総研作成)

こちらの表を例として説明いたします。

まず確認していただきたいところは「コスト」です。上記の表を見ると、例図ではOTAの支払い手数料が他と比べて高いことが分かります。

次に確認していただきたいところは「流入」です。コストの高いOTAの中で流入を見ると、「C」からの流入が低いことが分かります。

このように、コストが高いにも関わらず、流入が少ない広告を特定・廃止すれば、たちまち支払手数料分の現預金流出を阻止することにつながります。

このように、皆様も時間のかかる売上・利益の創出、あるいは資金調達を考えるその前に、まずはすぐに現金のマイナスを食い止める施策である

顧客流入経路の確認および、広告宣伝費の見直しに取り組んでいただければと思います。

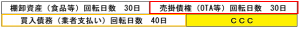

方法2.キャッシュコンバージョンサイクルの調整

キャッシュコンバージョンサイクル(CCC)とは、企業が売上を上げるために契約し、在庫を仕入れ、材料費などを支払いした結果、

収益として手元にキャッシュが入金されるには何日かかるかを理論的に計算するための指標です。

今回は、このCCCを資金繰りの課題を洗い出すために活用します。下記の図をご覧ください。

(船井総研作成)

上記の表の場合、キャッシュコンバージョンサイクルの計算方法は、「上段の合計値60日―下段の合計値40日=20日」となり、

20日サイクルで収益入金があることが分かります。

より詳細に計算した場合でもおおよそ同じ数値ですので、まずは取引先別に作成を進めましょう。

そして、作成が完了したら、とにかくこのCCCが「短期化」、つまりできる限り早いタイミングでお金が入金されるように改善を進める動きを心がけましょう。

たとえば、今回の図であれば、改善するポイントは、上段にある「売掛債権(OTA等)の入金を早めること」

もしくは、「買入債権(業者支払い)の支払いをできる限り長めにすること」で、CCCの改善につながります。

ただ、実際には売掛債権の改善は、相手先がOTAやトラベルエージェントの運営会社、つまり大手企業の場合が多く、

一宿泊施設の要望を聞き入れてくれる可能性は低いでしょう。

一方で買入債権については、宿泊業の場合、食品の仕入れ先、ガス等のインフラ、リネン、売店小物、顧問契約料など、

小口勝多数の地場企業との取引が多いため、一部の取引を改善できるかもしれません。

この市況においてはどの企業も苦しいなかなので、可能な範囲での取引条件の見直しを進めましょう。

■対策その3.過剰な借り入れ、借方の注意

宿泊業は客室数に上限があり、簡単に客室単価を上げることも難しい為、売上の上限が決まっています。

売上の上限が決まっているということは、すなわち借入をした際に返済できるお金にも、必ず上限があるということです。

有事の場合、何とか運転資金を借入することは大事ですが、他の借入の返済や自社の返済原資の上限も考慮しないで借りてしまうと、

あっという間に返済上限額を超えてしまい、ゆくゆくは返済不可、もっと悪い結果を生んでしまう可能性もあります。

こういった事態を避けるためにも、

「リスケジュールを想定した事業計画の策定」

「資本制ローンの活用」

も候補として検討する手があります。一つずつ説明しましょう。

方法1.リスケジュールを想定した事業計画の策定

「リスケジュール(借入の返済猶予)はとても悪いこと」と感じている方が多いかもしれませんが、内容によっては必ずしもすべてが悪とは言えません。

無理してさらに借入し、元本が増えた段階で返済できなくなる方が、より悲惨な結果を招くことになります。

そこで、まずは現在の状況、今後の見通しを「事業計画」を用いてできる限り定量化し、

以下のポイントに注意して金融機関との面談を進めていくことが重要です。

そのポイントとは、「正常化までの正確な期間設定」、「キャッシュフロー中心の記載」、「決算書に出ていない情報の補記」です。

「正常化までの正確な期間設定」とは、仮にリスケジュールに突入しても、いつまでにはまた正常に返済ができそうか、

という期間をなるべく正確に計画に記載するということです。

「キャッシュフロー中心の記載」とは、目先の自社の「赤字」「黒字」といった情報だけではなく、リスケジュールを行うことで生まれるキャッシュフローで、

どのような改善を図れそうなのかという点を明記するということです。たとえ黒字の企業でも、キャッシュフローがないことには事業継続することができません。

「決算書に出ていない情報の補記」とは、事業計画は数字で語る資料ではあるものの、定量的な情報に終始せず、

なるべく定性的に「なぜ」リスケジュールをすれば事業回復に向かえるのかという点を明記することを指します。

「事業計画」と聴くと、つい小難しく考えてしまうかもしれませんが、数値化できていないものを数値化し、それをきちんと書面に落とし込むことは、

経営面でも金融機関交渉面でも重要です。

ぜひ、今すぐに計画作成の準備に取り掛かってください。

方法2.資本性ローンの活用

資本性ローンとは、新規事業や企業再建などに取り組む中小企業の財務体質強化を図るために、

資本制資金(自己資本としてみなせる資金)を供給するローンで、日本政策金融公庫等、政府系金融機関にみられる商品のことを指します。

これらの商品は、毎月の返済額がなく「返済据え置き型」のため、資金繰りが安定するほか、ローンでありながらルールに従って自己資本と見なされ、

「みなし自己資本比率」の上昇につながるので、金融機関から得られる財務的な評価の向上につながります。

その結果、他の金融機関もその見なし自己資本比率を根拠として融資に応じてくれるケースもあります。旅館業は設備が非常に多く、

とにかく古くなっていく設備との闘いと言うことも可能な業態なので、この商品は選択肢に入れて間違いはないでしょう。

ただし、資本性ローンは原則中途返済ができない、ルールに応じて金利が6%以上と高金利になる可能性もあるなど、

一概にメリットだけの商品ではありません。

商品性を十分に理解して、自社にとって必要かどうかを吟味する姿勢が必要です。

■まとめ

今回は宿泊業ならではの、いま行うべき各種の資金繰り対策について説明しました。こうした施策は平時の財務戦略としても十分に活用できる手法であり、

今の内に社内で整備を進め、コロナ後に再加速するための材料にすることが重要です。ぜひご質問、ご相談等ございましたら、お気軽にご連絡ください。

次週は、さらに踏み込んだコロナ対策事例をご紹介したいと思います。